2026 Muallif: Howard Calhoun | [email protected]. Oxirgi o'zgartirilgan: 2025-06-01 07:15:38

Nisbiy kuch indeksi treyderlar tomonidan qoʻllaniladigan eng mashhur koʻrsatkichlardan biridir. U grafiklarda narx harakatining kuchi haqida ma'lumot beradi, shuning uchun uning nomi. Xo'sh, RSI ko'rsatkichi nima? Uni savdoda qanday ishlatish kerak? U nimani ko'rsatayotganini qanday tushunish mumkin?

RSI indikator tavsifi

J. Uells Uaylder tomonidan yaratilgan Nisbiy kuch indeksi (RSI) narx harakati tezligi va oʻzgarishini oʻlchaydigan momentum osilatoridir. Indeks nol va 100 o'rtasida o'zgarib turadi. An'anaga ko'ra, Uaylderning fikriga ko'ra, RSI bozor 70 dan oshganda haddan tashqari sotib olinganligini va 30 dan past bo'lganda haddan tashqari sotilganligini ko'rsatadi. RSI indikatori signallari trendning o'zgarishi, markaz chizig'ini kesib o'tish va shuningdek, ogohlantirishi mumkin. trend kuchini aniqlang.

Bularning barchasi haqida Uaylder 1978-yilda chop etilgan “Texnik savdo tizimlarida yangi tushunchalar” kitobida yozgan. Parabolik SAR, o'zgaruvchanlik indeksi, diapazon indeksi va CSI indeksi bilan birgalikda u RSI indikatorini - uni qanday ishlatishni va uni qanday hisoblashni tasvirlab berdi. Xususan, muallif quyidagi omillarni hisobga oldi:

- yuqori va past;

- texnik tahlil raqamlari;

- muvaffaqiyatsiz tebranish;

- qoʻllab-quvvatlash va qarshilik;

- divergensiya.

Uaylder ko'rsatkichlari yaqinda 40 yoshga to'lishiga qaramay, ular vaqt sinovidan o'tgan va bugungi kungacha juda mashhur bo'lib qolmoqda.

Hisoblash

Indikator quyidagi formula boʻyicha hisoblanadi: RSI=100 - 100/(1 + RS), bunda RS=oʻrtacha koʻtarilish/oʻrtacha pasayish.

Hisoblashni soddalashtirish uchun indeks asosiy komponentlarga bo'linadi: RS, valyuta kursining o'rtacha o'sishi va pasayishi. Uaylder o'z kitobida indeksni 14 vaqt oralig'i asosida hisoblashni taklif qildi. Yiqilishlar manfiy emas, musbat sonlar sifatida ifodalanadi.

Birinchidan, 14-davrdagi oʻrtacha koʻtarilish va pasayish hisoblab chiqiladi.

- oʻrtacha oʻsish=oxirgi 14 davrdagi oʻsish yigʻindisi / 14;

- oʻrtacha pasayish=oxirgi 14 davrdagi pasayishlar yigʻindisi / 14.

Unda hisob-kitoblar oldingi oʻrtacha koʻrsatkichlar va joriy pasayish yoki oʻsish asosida amalga oshiriladi:

- oʻrtacha oʻsish=oldingi oʻrtacha oʻsish x 13 + joriy oʻsish / 14;

- oʻrtacha pasayish=oldingi oʻrtacha pasayish x 13 + joriy pasayish / 14.

Bu hisoblash usuli eksponensial harakatlanuvchi oʻrtachaga oʻxshash tekislash usuli hisoblanadi. Bu, shuningdek, hisob-kitob davri oshgani sayin indeks qiymatlari aniqroq bo‘lishini bildiradi.

Uaylder formulasi RSni normallashtiradi va uni noldan 100 gacha oʻzgarib turadigan osilatorga aylantiradi. Aslida RS diagrammasi RSI diagrammasi bilan aynan bir xil koʻrinadi. Oddiylashtirish bosqichi ekstremalarni topishni osonlashtiradi, chunki indeks tor diapazonda. O'rtacha daromad nolga teng bo'lsa, nisbiy kuch indeksi 0 ga teng. 14 davrli RSI bilan nol qiymati barcha 14 davr uchun kurs pasayganligini ko'rsatadi. O'sish yo'q edi. O'rtacha amortizatsiya nolga teng bo'lsa, indeks 100 ni tashkil qiladi. Bu stavka barcha 14 davr mobaynida o'sganligini anglatadi. Yiqilish yo'q edi.

Nisbiy quvvat indeksiga asoslanib, stokastik osilator Stokastik RSI hisoblanadi:

StochRSI=(RSI - RSI past) / (RSI yuqori - RSI past)

Osilator RSI darajasini ma'lum vaqt davomida minimal va maksimal qiymatlari bilan bog'laydi. RSI qiymatlari tezlik qiymatlari o'rniga stokastik osilator formulasiga almashtiriladi. Shunday qilib, Stokastik RSI indikator ko'rsatkichi - valyuta kursining ikkinchi hosilasi. Signallar sonini sezilarli darajada oshiradi, shuning uchun u bilan birga boshqa texnik tahlil vositalarini ham hisobga olish kerak.

RSI indikatori: uni qanday ishlatish kerak?

Nisbiy quvvat indikatori uchun davrlarning standart soni 14 tani tashkil etadi, ya'ni u oxirgi 14 ta sham yoki vaqt oralig'ini baholaydi.

Indikator oʻrtacha daromadni oʻrtacha yoʻqotish bilan solishtiradi va oxirgi 14 ta shamdan qanchasi koʻtarilgan yoki pasayganini tahlil qiladi, shuningdek, har bir sham hajmini tahlil qiladi.

Masalan, agar 14 ta shamning hammasi koʻtarilgan boʻlsa, indeks 100 ga, 14 ta shamning hammasi pasayish tendentsiyasiga ega boʻlsa, u holda 0 ga teng (yoki deyarli 100 va 0 ga teng). Indeks 50 ga teng bo‘lsa, o‘tgan 7 ta sham pasayish, 7 ta ko‘tarilish va o‘rtacha foyda va zarar teng ekanligini bildiradi.

Misol1. Quyidagi skrinshotda EUR/USD diagrammasi ko'rsatilgan. Oq rang bilan ta'kidlangan maydon oxirgi 14 ta narx shamini o'z ichiga oladi. Ulardan 13 tasi ko'tarilish va faqat 1 tasi pasayish tendentsiyasini ko'rsatdi, natijada qiymat 85 ga teng bo'ldi.

2-misol. Quyidagi skrinshotda EUR/USD diagrammasi va nisbiy kuch indeksi qanday hisoblanishini tushunish uchun har biri 14 ta shamdan iborat 3 ta ajratilgan joy koʻrsatilgan.

- Birinchi hudud 9 ta pasayish shamlari, 4 ta kichik koʻtarilish shamlari va 1 ta shamchalar naqshidan (doji) iborat juda pasayish davrini taʼkidlaydi. Bu davrdagi RSI 15 ni tashkil etadi, bu juda kuchli pasayish bosqichidan dalolat beradi.

- Ikkinchi boʻlimda 9 ta buqa shamlari va 5 ta asosan kichik ayiqli shamlar mavjud. Bu davr indikatori 70 ni tashkil etdi, bu nisbatan kuchli ko'tarilish tendentsiyasini ko'rsatadi.

- Uchinchi hududga 6 ta yuksalish shamlari, 8 ta pasayish shamlari va 1 doji kiradi, natijada indeks qiymati 34 ga teng, bu narxning oʻrtacha pasayishini koʻrsatadi.

Ko'rib turganingizdek, 14 ta shamning tahlili ushbu davr uchun RSI qiymatiga to'liq mos keladi. Shunga qaramay, indikator foydalidir, chunki u ma'lumotlarni qayta ishlash uchun zarur bo'lgan vaqtni qisqartiradi, shuningdek, bozordagi o'zgaruvchan xatti-harakatlar paytida xatolardan qochish imkonini beradi.

Haddan tashqari sotilgan va sotib olingan

Asosiy gʻoya shundan iboratki, Nisbiy kuch indeksi juda yuqori yoki juda past qiymatlarni koʻrsatsa (70 dan katta yoki 30 dan kam), narx haddan tashqari sotilgan yoki haddan tashqari sotib olinganligini bildiradi. Yuqori indeks buqalar sonini bildiradishamlar ayiqchalar sonidan ustun keldi. Va kurs faqat ko'tarilgan shamlarni cheksiz belgilay olmasligi sababli, trend o'zgarishini aniqlash uchun faqat RSI indikatori ko'rsatkichlariga tayanib bo'lmaydi.

Agar oxirgi 14 ta shamdan 13 tasi koʻtarilgan boʻlsa va indeks 70 dan ancha yuqori boʻlsa, demak, buqalar yaqin kelajakda orqaga chekinishi ehtimoldan xoli emas, lekin prognozlaringizda butunlay RSI indikatoriga tayanmasligingiz kerak. Quyidagi skrinshotda u haddan tashqari sotilgan hududga (30 dan kam) kirgan va uzoq vaqt davomida saqlanib qolgan ikki davr ko'rsatilgan. Birinchi davr mobaynida indeks 30 dan yuqoriga qaytgunga qadar narx 16 kun davomida pasayishda davom etdi va ikkinchi davrda bozorda haddan tashqari sotilgan narx 8 kun davomida pasayishda davom etdi.

Trend kuchi indeksi uchun standart hisoblash davri 14 ni tashkil qiladi, lekin indikatorning sezgirligini oshirish uchun uni qisqartirish yoki kamaytirish uchun oshirish mumkin. 10 kunlik RSI haddan tashqari sotib olingan yoki haddan tashqari sotilgan darajaga 20 kunlik RSIdan tezroq erishadi.

RSI qiymati 70 dan yuqori bo'lsa bozor haddan tashqari sotib olingan va 30 dan past bo'lsa haddan tashqari sotilgan hisoblanadi. Bu an'anaviy darajalar xavfsizlik yoki talablarni yaxshiroq qondirish uchun ham sozlanishi mumkin. RSI indikatorini haddan tashqari sotib olishni 80 ga oshirish yoki haddan tashqari sotishni 20 ga tushirish orqali sozlash signallarning chastotasini kamaytiradi. Qisqa muddatli treyderlar ba'zan 2 davrli RSI dan foydalanadilar, bu sizga 80 dan ortiq haddan tashqari sotib olingan va 20 dan past bo'lgan ortiqcha sotilganlarni qidirish imkonini beradi.

Nisbiy kuch koʻrsatkichidan faqat ehtimoliy teskari nuqtalarni aniqlash uchun foydalanish mumkin emas. UShuningdek, u uzoq vaqt davomida haddan tashqari sotilgan yoki haddan tashqari sotib olingan zonada qolsa, juda kuchli tendentsiyalarni ko'rsatadi.

Qoʻllab-quvvatlash va qarshilik chizigʻining uzilishi

Yuqorida aytib oʻtilganidek, nisbiy quvvat indeksi kuchli valyuta kursi tendentsiyalarini aniqlash imkonini beradi. Bu uni savdoni qo'llab-quvvatlash va qarshilik darajalari uchun ajoyib vositaga aylantiradi. Rasmda EUR/USD grafigi ko'rsatilgan va qora gorizontal chiziq qo'llab-quvvatlash va qarshilik darajasi bo'lgan kursning 1,20 ning taniqli darajasidir.

Siz koʻrishingiz mumkinki, narx bir necha marta 1, 2-darajaga qaytgan. Birinchi marta RSI 63 va 57 qiymatlarini koʻrsatdi. Bu tendentsiya oʻsgan boʻlsa-da, uning kuchi yetarli emasligini anglatardi. Kuchli qarshilik darajasini sindirish oson emas - uni engish uchun kuchli tendentsiya kerak.

Ikkinchi marta stavka qarshilik darajasiga qaytganida, RSI 71 ni tashkil etdi, bu juda kuchli ko'tarilish tendentsiyasini ko'rsatadi, ammo qarshilik darajasi yana saqlanib qoldi. Oxirgi qismgacha, RSI 76 qiymatini ko'rsatganida, qarshilik darajasi engib o'tildi va RSI 85 ga ko'tarildi.

Ko'rsatkich kursning kuchini aniqlash uchun vosita bo'lib xizmat qilishi mumkin. Savdo algoritmlaridan foydalanadigan treyderlar bunday ma'lumotlarga juda muhtoj va nisbiy quvvat ko'rsatkichi yordam beradi.

RSI farqi

RSI indikatori qoʻllaniladigan yana bir soha bu farqni izlash orqali burilish nuqtalarini aniqlash strategiyasidir. Signallarayirboshlash kursi yaratadigan farqlar, odatda, asosiy narx dinamikasi bilan qo'llab-quvvatlanmaydi. Buni quyidagilar tasdiqlaydi.

Quyidagi skrinshotda ikkita pastlik koʻrsatilgan. Birinchi davrda indikator 26 ni tashkil etdi va bu lahzadan oldingi narx harakati 8 ta pasayish shamlari, 3 ta bullish, 3 dojini o'z ichiga oldi, kurs jami 1,45% ga kamaydi. Ikkinchi pasayish paytida RSI 28 dan yuqoriroq qiymatni ko'rsatdi va narx harakati 7 ta pasayish shamini, 5 ta buqa, 2 dojini o'z ichiga oldi va kurs atigi 0,96% yo'qotdi.

Dars kursi yangi, pastroq darajaga etgan boʻlsa-da, fon dinamikasi pasaygan va ikkinchi boʻlim kuchli emas edi. Va jadval buni tasdiqlaydi. Kurs ayiqlar kuchini yo'qotayotganini ko'rsatdi-da, ikkinchi past ko'rsatkich yuqoriroq edi (28 va 26). Divergentsiya tez-tez buziladi, ikki tomonlama divergentsiya ishonchliroq.

Ijobiy-salbiy qaytish

Endryu Kardvell Nisbiy kuch indeksi uchun ijobiy-salbiy teskari oʻzgarishlar tizimini ishlab chiqdi, ular ayiq va koʻtarilish farqlariga qarama-qarshidir. Uaylderdan farqli o'laroq, Kardvell ayiq farqlarini buqa bozori hodisalari deb hisobladi. Boshqacha qilib aytadigan bo'lsak, ayiq farqlari ko'tarilish tendentsiyasini hosil qiladi. Xuddi shunday, yuksalishdagi farqlar ayiq bozor hodisalari sifatida qaraladi va pasayish tendentsiyasidan dalolat beradi.

Ijobiy burilish indikator pastga tushsa va narx yuqoriroq pastga tushsa sodir bo'ladi. Past pastlik haddan tashqari sotilish darajasida emas, balki 30 va orasida bir joyda50.

Salbiy teskari ijobiyga qarama-qarshidir. RSI yuqoriroq ko'rsatkichga erishmoqda, ammo kurs pastroq. Shunga qaramay, yuqorisi odatda 50-70 haddan tashqari sotib olingan darajadan pastroqda joylashgan.

Trend ID

Nisbiy kuch indikatori buqa bozorida 40 dan 90 gacha o'zgarib turadi (ko'tarilish tendentsiyasi), 40-50 darajalari esa qo'llab-quvvatlash vazifasini bajaradi. Bu diapazonlar RSI parametrlari, trend kuchi va asosiy aktivning o‘zgaruvchanligiga qarab farq qilishi mumkin.

Boshqa tomondan, indikator qarshilik sifatida 50-60 darajali ayiq bozorida (pastlash tendentsiyasi) 10 dan 60 gacha oʻzgarib turadi.

Muvaffaqiyatsiz tebranish

Muvaffaqiyatsiz tebranish, muallifning fikricha, yaqinlashib kelayotgan burilishning kuchli belgisidir. Bu RSI indikatori beradigan signaldir. Uning tavsifi quyidagicha. Muvaffaqiyatsiz tebranishlar kursga bog'liq emas. Boshqacha qilib aytganda, ular faqat RSI signallariga e'tibor berishadi va divergensiya tushunchasini e'tiborsiz qoldiradilar. RSI 30 dan pastga tushganda (ortiqcha sotilgan), 30 dan yuqoriga ko'tarilganda, 30 ga tushganda, keyin esa avvalgi eng yuqori ko'rsatkichni buzganda, buqaning muvaffaqiyatsiz tebranishi hosil bo'ladi. Maqsad - haddan tashqari sotilgan darajaga, keyin esa haddan tashqari sotish darajasidan yuqoriroq past darajaga erishish.

Indeks 70 dan oshib ketganda, pasayib, qayta tiklanganda, 70 dan kam tushganda va keyin avvalgi eng past darajani buzganida pasayishning muvaffaqiyatsiz tebranishi sodir bo'ladi. Maqsad - bu darajahaddan tashqari xarid, keyin esa haddan tashqari xarid darajasidan pastroq yuqori.

Tarif koʻrsatkichdan muhimroq

Universal momentum osilatori RSI indikatori - vaqt sinovidan o'tgan samaradorlik. Bozorlarning o'zgaruvchanligiga qaramasdan, RSI bugungi kunda Uilder kunlaridagi kabi dolzarb bo'lib qolmoqda. Ammo vaqt ba'zi tuzatishlar kiritdi. Uaylder haddan tashqari sotib olishni ortga qaytarish uchun shart deb hisoblagan bo'lsa-da, bu kuch belgisi bo'lishi mumkinligi ma'lum bo'ldi. Bearish divergence hali ham yaxshi signallarni beradi, ammo treyderlar kuchli tendentsiyalar paytida ehtiyot bo'lishlari kerak, agar bu normal bo'lsa. Garchi ijobiy va salbiy teskari o'zgarishlar tushunchasi Uaylderning talqinini biroz buzsa ham, uning mantig'i mantiqiy va Uaylderning o'zi narx harakatlariga ko'proq e'tibor berishdan bosh tortgan bo'lardi. Ijobiy va salbiy o'zgarishlar narx tendentsiyasini birinchi o'ringa qo'yadi va indeksni ikkinchi darajaga qo'yadi. RSI ko'rsatkichi pasayish va ko'tarilish farqlarini ma'qullaydi. Ushbu vositalardan qanday foydalanish treyderga bog'liq.

RSI indikatori trend kuchini aniqlash, teskari nuqtalarni yoki qoʻllab-quvvatlash va qarshilik chiziqlarining uzilishini izlash uchun universal vositadir. Va uning qiymatini oxirgi 14 shamga qarab osongina taxmin qilish mumkin bo'lsa-da, narx jadvallarida RSIni chizish savdoga barqarorlik va ishonchni qo'shadi. Kursning kuchliligini miqdoriy aniqlash, uni talqin qilinadigan raqamlarga tarjima qilish sizga samaraliroq savdo qarorlarini qabul qilish va taxminlar va sub'ektiv talqinlardan qochish imkonini beradi.

Tavsiya:

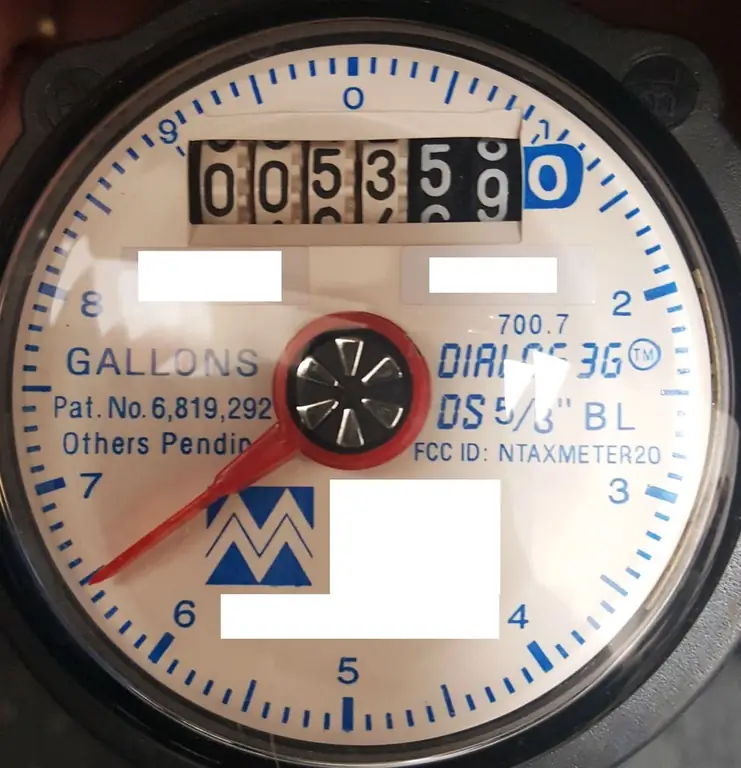

Suv hisoblagichlarining yaroqlilik muddati: xizmat ko'rsatish va foydalanish muddati, tekshirish muddatlari, foydalanish qoidalari va issiq va sovuq suv hisoblagichlaridan foydalan

Suv hisoblagichlarining yaroqlilik muddati har xil. Bu uning sifatiga, quvurlarning holatiga, sovuq yoki issiq suvga ulanishga, ishlab chiqaruvchiga bog'liq. O'rtacha, ishlab chiqaruvchilar qurilmalarning taxminan 8-10 yil ishlashini da'vo qilishadi. Bunda mulkdor ularni tekshirishni qonun hujjatlarida belgilangan muddatlarda amalga oshirishi shart. Biz sizga bu va boshqa ba'zi fikrlar haqida maqolada aytib beramiz

Kastratsiya qilingan buqa: kastratsiya sabablari, qishloq xo'jaligida ho'kizdan foydalanish tartibi, maqsadi va foydalanish tavsifi

Kastratsiya qilingan buqalar xotirjam va tez semiradi. Bu hayvonlar ho'kiz deb ataladi. Qishloq xoʻjaligida ular asosan goʻsht yetishtirishda yoki ot transportida foydalaniladi. Fermada buqalarni kastratsiya qilish, albatta, to'g'ri bajarilishi kerak

RSI-forex bozoridagi nisbiy kuch indeksining indikatori

Deyarli har qanday savdo platformasiga kiritilgan RSI indikatori universal texnik tahlil vositasi boʻlib, treyderga noqulay pozitsiyalarni ochishdan qochish imkonini beradi

Ovoz balandligi indikatori: tavsifi, tasnifi, sozlash va foydalanish

Texnik ko'rsatkichlar savdoda ajralmas vositadir. Ovoz balandligini ko'rsatadigan asboblar alohida rol o'ynaydi, masalan, Ovoz ko'rsatkichi. Biz uning xususiyatlari, xususiyatlari, navlari, shuningdek, savdoda va moliyaviy bozorni tahlil qilishda qanday foydalanish mumkinligi haqida gapiramiz

Texnologik quvurlar: o'rnatish, tavsiyalar va foydalanish qoidalari

Neftni qayta ishlash, metallurgiya, oziq-ovqat sanoati asosiy ob'ektlari qurilishining katta qismi texnologik quvurlarni tartibga solishga berilgan