2026 Muallif: Howard Calhoun | [email protected]. Oxirgi o'zgartirilgan: 2025-01-24 13:27:25

Investitsiyalar va moliya umumiy ma'noda ma'lum bir ijobiy natijaga erishish uchun foydalaniladigan vosita sifatida qaraladi. Bu pul, mudofaa, intellektual, ijtimoiy va boshqalar bo'lishi mumkin. Bu tushunchalarni bunday talqin qilish iqtisodiy mulohazalar doirasidan tashqarida. Shu nuqtai nazardan qaraganda, investitsiyalar va moliya katta miqdorda pul olish, daromad olish yoki kapitalni ko'paytirish vositasi sifatida ishlaydi. Ular ikkalasi uchun ham ishlatilishi mumkin.

Investitsiyaning mohiyati

Yuqoridagi ta'riflar ushbu tushunchani o'z kapitalini oshirish vositasi va iqtisodiy bo'lmagan maqsadlarga erishish usuli sifatida izohlaydi. Masalan, astrofizikani rivojlantirishga byudjet mablag'larini kiritgan davlat foyda olishni kutmaydi. Biroq bu sohaga kapital kiritilishi muhim tadqiqot ishlarini amalga oshirish imkonini beradi. DATor ma'noda investitsiyalar qo'yilgan kapitalning ko'payishini o'z ichiga oladi. Umumiy ta'rif Federal qonunda berilgan. Uning qoidalariga muvofiq, investitsiyalar qimmatli qog'ozlar, pul mablag'lari, qiymatga ega bo'lgan boshqa mulk, mulkiy huquqlar hisoblanadi. Ular daromad olish yoki boshqa foydali samaraga erishish uchun biznes yoki boshqa faoliyatga sarmoya kiritiladi. Kapital qo'yilmalar asosiy kapitalga qo'yilmalar sifatida qaraladi. Bularga, jumladan, mavjud korxonalarni qayta jihozlash, qurish va rekonstruksiya qilish xarajatlari, asbob-uskunalar, mashinalar, inventar, asbob-uskunalar sotib olish, shuningdek, loyihalash va ixtirochilik faoliyati va boshqalar kiradi. Investitsiyalar kengroq ma’noda ko‘rib chiqiladi. kapital qo'yilmalarga nisbatan va tor ma'noda xarajatlarga nisbatan. Xarajatlar, masalan, bir martalik va joriy bo'lishi mumkin. Birinchisini investitsiyalar bilan bogʻlash mumkin.

Amalga kiritish xususiyatlari

Zamonaviy iqtisodiy tizim har xil turdagi investitsiyalarni nazarda tutadi. Mablag'larning hissasi muayyan dasturlarda amalga oshiriladi, ularning amalga oshirilishi belgilangan maqsadlarga erishishga imkon beradi. Ular qonun normalariga zid bo'lmagan harakatlar va chora-tadbirlar majmui sifatida taqdim etiladi. Loyihalarga sarmoya kiritish ma'lum muddatda amalga oshiriladi. Yuqorida aytib o'tilgan Federal qonunda dastur tushunchasi kapital qo'yilmalarning iqtisodiy maqsadga muvofiqligi, muddatlari va hajmini asoslash sifatida taqdim etiladi. Qonun hujjatlarining ushbu toifasi amaldagi standartlarga muvofiq ishlab chiqilgan hujjatlarni ham o'z ichiga oladimavjud standartlarga muvofiq va belgilangan tartibda tasdiqlangan. Investitsion loyiha, shu jumladan, amaliy investitsiya choralarining tavsifi (biznes-reja). Qonunda qo‘shimcha tushuncha ham kiritilgan. Xususan, qoidalarda “ustivor loyiha” kabi ta’rif nazarda tutilgan. U belgilangan talablarga javob beradigan va Hukumat tomonidan tasdiqlangan roʻyxatga kiritilgan kapital qoʻyilmalarning umumiy hajmiga ega boʻlgan chora-tadbirlar majmui sifatida qaraladi.

Mavzular

Amaliy amalga oshirish - sarmoyaning boshlanishi - muayyan individual yoki jamoaviy faoliyatni amalga oshirmasdan tasavvur qilib bo'lmaydi. Mavzular va ob'ektlar ushbu ishning ajralmas elementlari hisoblanadi. Birinchisiga investitsiya loyihalarida belgilangan muammolarni hal etish jarayonida maqsadli faoliyatni amalga oshiruvchi tashkilotlar va fuqarolar kiradi. Mavzular:

- Pudratchilar (ijrochilar).

- Mijozlar.

- Investorlar.

- Obyekt foydalanuvchilari.

- Boshqa a'zolar.

Qonunchilik, agar davlat shartnomasida yoki kelishuvida boshqacha tartib belgilanmagan boʻlsa, bir subʼyektga ikki yoki undan ortiq loyiha ishtirokchilarining funksiyalarini birlashtirish imkoniyatini beradi.

Ob'ektlar

Bular tashkilot va korxonalar tomonidan noishlab chiqarish va sanoat sohalarida yaratilgan turli mulklar, sertifikatlar, obligatsiyalar, aksiyalar va boshqa qimmatli qogʻozlar, ilmiy-texnikaviy mahsulotlar, mulkiy va boshqa huquqlar (jumladan, intellektualmulk), naqd pul omonatlari. Biriktirma obyektlarini ham ajratish mumkin:

- Geologik qidiruv.

- Aloqa va transport ob'ektlari.

- Uy-joy qurilishi.

- Qishloq xo'jaligi ob'ektlari.

- Ijtimoiy soha tuzilmalari (ta'lim, tibbiyot, madaniy-ma'rifiy muassasalar) va boshqalar

Tasnifi

Investitsiya strategiyalari turli mezonlarga muvofiq shakllantiriladi:

- Biriktiriladigan obyektlar uchun.

- Investitsiya shartlari.

- Mulkchilik shakli.

- Hududiy yoʻnalish.

- Mablag'lar manbalari.

- Iqtisodiy sohalar.

- Sanoatga yoʻn altirilgan.

- Boshqaruvda ishtirok etish imkoniyatlari va boshqalar.

Investitsiya faoliyatini ob'ektlar bo'yicha tasniflash asosiy hisoblanadi. Bu xususiyatga ko'ra moliyaviy va real investitsiyalar ajratiladi. Ikkinchisi, o'z navbatida, nomoddiy va moddiy, ikkinchisi - portfel, to'g'ridan-to'g'ri va boshqalarga bo'linadi.

Real investitsiyalar

Qurilishlar, asbob-uskunalar, mashinalar, binolar va boshqalar moddiy investitsiyalar ob'yekti bo'lib xizmat qiladi. Nomoddiy investitsiyalar litsenziyalar, patentlar olishga, kadrlar malakasini oshirish va qayta tayyorlash dasturlarini amalga oshirishga, ilmiy-tadqiqot faoliyati uchun haq to‘lashga qaratilgan. Statistik amaliyot doirasida real investitsiyalar nomoliyaviy aktivlarga badallar deb ataladi. Ularning hisobi XVF metodologiyasiga muvofiq amalga oshiriladi.

Naqd investitsiyalar

Moliyaviy investitsiyalar obligatsiyalar, aktsiyalar, sertifikatlar va boshqa qimmatli qog'ozlarga, shuningdek bank hisobvaraqlariga qo'yilgan investitsiyalar sifatida taqdim etiladi. Yuqorida aytib o'tilganidek, ular portfel, real va boshqa depozitlarga bo'linadi. Birinchisi, dividendlar va boshqaruv faoliyatida ishtirok etish huquqini olish uchun OAJ aktsiyalariga investitsiyalarni o'z ichiga oladi. Ular korxonaga to'liq egalik qiluvchi yoki ulush (ustav) kapitalining yoki qimmatli qog'ozlarning kamida 10 foizini nazorat qiluvchi tashkilotlar va jismoniy shaxslar tomonidan amalga oshiriladi. Portfel daromad olish ehtimolini oshirish uchun turli emitentlarga tegishli bo'lgan har xil turdagi aktsiyalarga investitsiyalarni anglatadi. Bu toifaga obligatsiyalar, aktsiyalar, veksellar va boshqa qarz qimmatli qog'ozlarini sotib olish kiradi. Ularning ulushi ustav (ustav) kapitalidagi 10% dan kam. Yuqoridagi toifalarga kirmaydigan investitsiyalar "boshqalar" sifatida ko'rsatilgan. Ular orasida, masalan, savdo kreditlari, xorijiy davlatlarning kafolat ostidagi davlat kreditlari va boshqalar.

Mulk shakli

Ushbu mezonga koʻra, qoida tariqasida, xorijiy, xususiy, davlat va aralash investitsiyalar ajratiladi. Ajam investorlar uchun kengaytirilgan tasnifni ta'minlaydigan tegishli uslubiy materiallar ishlab chiqiladi. Xususan, statistik amaliyotda munitsipal badallar, iste'mol kooperativlarida, diniy va jamoat tashkilotlarida ishtirok etish alohida ajratilgan. Aralash investitsiyalar mahalliy va Rossiya-xorijiy qo'shma investitsiyalar bo'yicha tasniflanadi.

Boshqa mezonlar

Statistik amaliyotda foydalanish yoʻnalishlariga koʻra tasniflash qoʻllaniladi. Masalan, asosiy kapitalga investitsiyalar mulkchilik shakllari, xo’jalik tarmoqlari va boshqalar bo’yicha bo’linadi. Mintaqaviy (hududiy) xususiyatga ko'ra, ichki investitsiyalarni ajratib ko'rsatish kerak. Ko'rib chiqilayotgan faoliyatning yangi sub'ektlari uchun ular ko'pincha daromad olishning eng oddiy va eng samarali vositasi sifatida ishlaydi. Mahalliy iqtisodiyotga investitsiyalar, o'z navbatida, hududlar bo'yicha bo'linadi. Bundan tashqari, tashqi investitsiyalar ham mavjud. Ajam investorlar uchun bu variant ham kapitalni oshirishning juda istiqbolli usuli bo'lishi mumkin. Iqtisodiy sohaga qarab faoliyatning ishlab chiqarish va noishlab chiqarish turlari ajratiladi.

Xavf darajasi

Shu asosda turli tasniflar mavjud. Investitsiyalar bo'yicha kitoblar, masalan, konservativ, agressiv va o'rtacha investitsiyalar kabi toifalarni ajratib turadi. Birinchisi past darajadagi xavf va yuqori likvidlik bilan ajralib turadi. Oxirgi toifa yo'qotish ehtimolining o'rtacha qiymatlari bilan tavsiflanadi. Agressiv investitsiyalar yuqori rentabellik va risk, past likvidlik bilan tavsiflanadi. Boshqa tasnifga ko'ra, yuqori, o'rta, past va foyda keltirmaydigan investitsiyalar mavjud.

Investitsiya qilishni qanday boshlash kerak?

Investitsiya sohasidagi investitsiyalardan pul ishlay olmaysiz. Daromad olish uchun sizda ma'lum mablag'lar bo'lishi kerak. Investitsiyalarni boshlashdan oldin, siz moliyaviy ahvolni tekshirishingiz kerak. Zamonaviydasharoitlar, yashash narxi ancha tez o'sib bormoqda va majburiy to'lovlar ko'paymoqda. Shu munosabat bilan, biror joyga investitsiya qilinishi rejalashtirilgan mablag'lar yetarli bo'lmasligi mumkin.

Asosiy tamoyillar

To'g'ri sarmoya kiritish uchun ular haqida bilish zarur. Qayerdan boshlash kerak? Qanday dasturga investitsiya qilish kerak? Birinchi investitsiya qilish uchun qancha pul kerak? Ajam investorlar uchun bu savollar eng dolzarb hisoblanadi. Tizimda harakat qilish uchun siz asosiy shartlarni bilishingiz va ularni to'g'ri tushunishingiz kerak. Bunday holda, qabul qilingan qarorlar kerakli samarani beradi. Depozit, investitsiya fondlari, obligatsiyalar, aktsiyalar o'rtasidagi farqni tushunish kerak. Bir qator iqtisodiy nazariyalarni o'rganish maqsadga muvofiqdir. Masalan, portfelni optimallashtirish, bozor samaradorligi, diversifikatsiya masalalarini o'rganish foydalidir. Barcha foydali ma'lumotlar investitsiya bo'yicha kitoblarda mavjud. Ushbu nashrlarda siz bilishingiz kerak bo'lgan asosiy shartlar tushuntiriladi, turli xil investitsiya sxemalari, misollar keltiriladi. Bundan tashqari, eng yirik mahalliy brokerlar onlayn investitsiya kurslarida qatnashish imkoniyatini beradi. Bu faoliyat boʻyicha seminarlar ham juda mashhur.

Nishon

Investitsiya qilish boʻyicha har qanday qoʻllanmada ushbu element mavjud. Investitsiya qilishdan oldin siz ushbu operatsiyaning maqsadini aniqlashingiz kerak. Umuman olganda, barcha investorlar daromad izlaydilar. Biroq, olingan foyda turli yo'llar bilan ishlatiladi. Investitsiya maqsadi yoshga, dunyoqarashga, hayot rejalariga, ish tajribasiga,kasbiy faoliyatning o'ziga xos xususiyatlari va boshqa holatlar.

Qabul qilinadigan xavfni aniqlash

Investitsiya qilishdan oldin darhol sub'ekt yo'qotish ehtimoli qanday darajasini qabul qilishi mumkinligini aniqlash kerak. Bunday holda, u ko'proq yoshga bog'liq bo'ladi. Qoida tariqasida, yoshlar tavakkal qilishga, sarmoya kiritishga, yo'qotishga, yana sarmoya kiritishga tayyor. Keksa avlod esa, aksincha, barqaror daromad olishga intiladi. Mavjud investitsiya loyihalari turli darajadagi risklarni o'z ichiga oladi. Ulardan siz eng mosini tanlashingiz mumkin.

O'z uslubi

U tavakkalchilikka munosabatiga qarab tanlanadi. Investorlar konservativ yoki tajovuzkor bo'lishi mumkin. Birinchi holda, jamg'armalarning taxminan 70-75% investorlar tomonidan past riskli aktivlarda (masalan, davlat obligatsiyalari) saqlanadi. Eng tajovuzkor investorlar odatda o'z kapitallarining 80-100% aktsiyalarga investitsiya qiladilar.

Depozit qiymati

Aktivlarni sotib olish uchun toʻlov qancha koʻp boʻlsa, investitsiyadan shunchalik kam daromad olishingiz mumkin. Qoida tariqasida, passiv usul eng kam xarajatlarni o'z ichiga oladi va savdo - maksimal. Qimmatli qog'ozlar bozorida bitimlar uchun komissiya olinadi. Brokerlar olishadi. Yangi boshlanuvchi investorlar arzonroq agentlarga yoki past stavkalarga murojaat qilishlari oqilona bo'lardi. Ammo bu holda, xizmat cheklangan bo'lishi mumkin. Bunday holda, har qanday nostandart harakatni amalga oshirish uchun qo'shimcha to'lov talab qilinadi. Agar investitsiya investitsiya fondlariga kiritilgan bo'lsa, mutaxassislar bo'limlarni diqqat bilan o'rganishni tavsiya qiladiustamalar va chegirmalar bilan bog'liq shartnomalar, shuningdek, muvaffaqiyatli investitsiya uchun komissiyalar.

Qidiruv agenti

Ajam investor uchun bu bosqich eng muhim hisoblanadi. Boshqaruv kompaniyasi yoki brokerni tanlashda siz quyidagilarga e'tibor berishingiz kerak:

- Obroʻ.

- Uzoq vaqt davomidagi taraqqiyot.

- Tarif rejalarining tanlangan investitsiya uslubiga mos kelishi.

Brokerlik kompaniyalari reytinglarini koʻrish, sharhlarni oʻqish, mutaxassislar bilan maslahatlashish tavsiya etiladi.

Biriktirma obyektini tanlang

Mutaxassislar mavjud kapitalni uch qismga boʻlishni tavsiya qiladi:

- Obligatsiyalar uchun.

- Aksiyalar uchun.

- Naqd pul balansi.

Aksiya va obligatsiyalarga investitsiya qilinadigan mablag'lar yana bir necha qismga bo'linishi kerak. Ular turli qimmatli qog'ozlarga investitsiya qilinishi mumkin. Brokerga to'lash va kelgusi davrlarda har qanday xaridlarni amalga oshirish uchun naqd pul talab qilinishi mumkin. Mablag'lar bo'linadigan aktsiyalarning hajmi investitsiya uslubiga bog'liq. Xuddi shunday, siz investitsiya uchun investitsiya fondlarini, depozitlarga boʻlishingiz mumkin.

Thislarni nazorat qilish

Ko'pincha daromad olish qo'rquv yoki ochko'zlik bilan cheklanadi. Har qanday investitsiya portfeli qisqa muddatli tebranishlarga duchor bo'ladi. Ba'zi hollarda ular sezilarli darajada sezilarli bo'lishi mumkin. Bunday hollarda siz vahima qo'ymasligingiz yoki to'satdan muvaffaqiyatga juda xursand bo'lmasligingiz kerak. Agar o'z mablag'lari uchun tashvish hissi paydo bo'la boshlasanoqulaylik boʻlsa, uni investitsiya uslubi va maqsadlariga koʻproq mos kelishi uchun qayta koʻrib chiqish tavsiya etiladi.

Kapitalni tekshirish

Investitsiyaning dastlabki bosqichlarida sub'ektlar ehtimoliy risklarni va kutilayotgan foydani taqsimlagan holda ma'lum rejaga muvofiq obligatsiyalar, aktsiyalar yoki aktsiyalarni sotib oladilar. Biroq, vaqt o'tishi bilan, aktivlarning bir qismining qiymati keskin oshgani, ikkinchisi esa tushib ketganligi ma'lum bo'lishi mumkin. Bu holat portfelga dastlab kiritilgan qimmatli qog'ozlar nisbatini o'zgartiradi. Va bu, o'z navbatida, investorning rejalarini buzadi. Bunday hollarda portfel qayta balanslanadi. Bu tartib qimmatlashgan aktivlarning bir qismini sotish va arzonlashgan aktivlarning bir qismini sotib olishdan iborat.

Tavsiya:

Ko'chmas mulkka qanday sarmoya kiritish kerak: sarmoya kiritish usullari, strategiyalar, xavflar, maslahatlar

Kapitalni tejashning eng ishonchli va foydali usullaridan biri bu ko'chmas mulkka sarmoya kiritishdir. Moliyaviy tahlilchilar ham, iqtisodiy inqiroz davrida pullarini tejashni istagan oddiy fuqarolar ham bu fikrga qo‘shiladi. Bundan tashqari, shaxsiy jamg'armalarni himoya qilish uchun ushbu vositadan foydalanib, siz ularni bir vaqtning o'zida sezilarli darajada oshirishingiz mumkin. Ko'chmas mulkka qanday qilib imkon qadar samarali va foydali sarmoya kiritishni ko'rib chiqing

Investitsiya loyihalarini baholash. Investitsion loyihaning risklarini baholash. Investitsion loyihalarni baholash mezonlari

Investor biznesni rivojlantirishga sarmoya kiritishga qaror qilishdan oldin, qoida tariqasida, avvalo loyihani istiqbollarni oʻrganadi. Qaysi mezonlar asosida?

Yangi boshlanuvchilar uchun fond bozori: tushuncha, ta'rif, maxsus kurslar, yangi boshlanuvchilar uchun savdo ko'rsatmalari va qoidalari

Birja - bu doimiy ravishda uydan chiqmasdan pul ishlash va undan yarim kunlik ish sifatida foydalanish imkoniyati. Biroq, bu nima, valyutadan nimasi bilan farq qiladi va birja savdogarlari nimani bilishi kerak?

Qanday qilib toʻgʻri investitsiya qilish kerak: yangi boshlanuvchilar uchun maslahatlar, foydali sarmoya

Bo'sh mablag'ga ega bo'lgan ko'p odamlar kapitalni ko'paytirish uchun qanday sarmoya kiritish haqida o'ylashadi. Maqolada sarmoya kiritish maqsadga muvofiqligi, shuningdek, investorlar qanday xavf-xatarlarga duch kelishi haqida gapiriladi

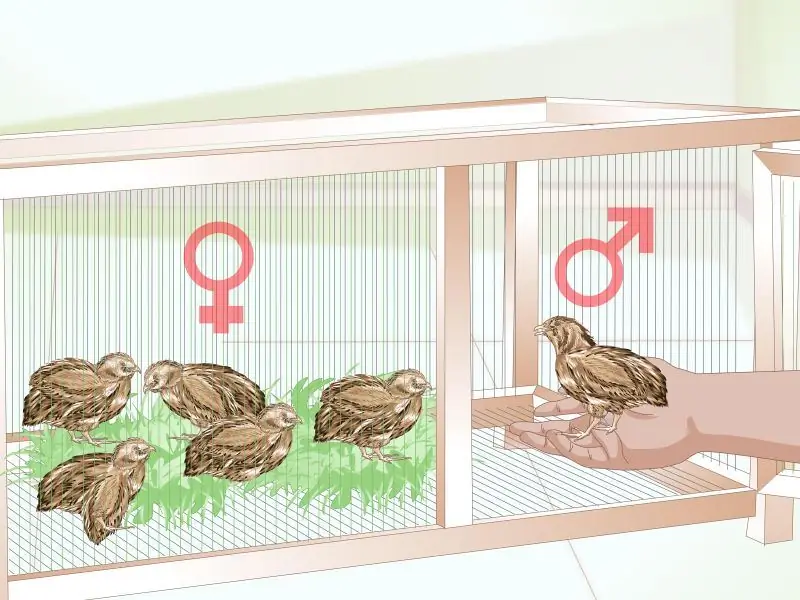

Uyda bedanalarni noldan qanday etishtirish mumkin: yangi boshlanuvchilar uchun batafsil ko'rsatmalar va maslahatlar

Bedanalar parhez tuxum va mazali go'shtning ajoyib manbaidir. Qushlarning kichik o'lchami ko'plab chorvadorlarni qo'rqitishi mumkin, ammo tajribali parrandachilar bu qushlar juda yaxshi daromad olishlarini bilishadi. Uyda bedana etishtirishni boshlashga qaror qildingiz, lekin bu kichik qushlarga qanday qilib to'g'ri g'amxo'rlik qilishni bilmayapsizmi? Bizning maqolamizda siz boshlang'ich fermerlar uchun batafsil ko'rsatmalar, shuningdek, bedana etishtirish bo'yicha ko'plab boshqa foydali ma'lumotlarni topasiz