2026 Muallif: Howard Calhoun | [email protected]. Oxirgi o'zgartirilgan: 2025-01-24 13:27:17

Moliyaviy operatsiyalar tadbirkorlik faoliyatining ajralmas elementi bo'lib, uning barqaror ishlashini ta'minlash uchun zarur. Har bir korxona turli xil moliyaviy operatsiyalarni amalga oshiradi, bu uning tashkiliy-huquqiy shakli va faoliyat yo'nalishi bilan bog'liq. Maqolada biz moliyaviy operatsiyalarning asosiy turlarini ko'rib chiqamiz, ularning xususiyatlarini o'rganamiz.

Moliya nima?

Bu atama moliyaviy munosabatlar paydo boʻlganidan ancha keyinroq qoʻllanila boshlandi. Ushbu kontseptsiyaning tarixi qullik tizimidan kelib chiqadi. Odatda moliyaviy operatsiyalar deb ataladigan birinchi protseduralar majburiy to'lovlar, yig'imlar va soliqlarni to'lash maqsadida amalga oshirilgan operatsiyalardir.

Iqtisodiy munosabatlarning mavjudligi va rivojlanishining butun davri davomida turli faoliyat sohalari va sub'ektlarning o'zaro ta'siri o'rtasida o'zaro bog'liqlik mavjud. Moliyaviy operatsiyalar o'z-o'zidan paydo bo'lishi mumkin emas. Bu ijtimoiyni belgilaydigan tabiiy jarayonlarning natijasidirjamiyatning iqtisodiy va siyosiy rivojlanishi. Xronologik jihatdan birinchi moliyaviy manipulyatsiyalar davlatchilik bilan parallel ravishda yuzaga kelganiga qaramay, bu sohadagi zamonaviy munosabatlar uzoq vaqtdan beri davlat oldidagi soliq majburiyatlari doirasidan chiqib ketgan.

Moliya iqtisodiy sohadagi hisob birligi boʻlib, uni turli moliyaviy operatsiyalarsiz tasavvur etib boʻlmaydi. Xo‘jalik faoliyatini amalga oshiruvchi korxonalar tovar aylanmasini oshirish, xizmat ko‘rsatish sohasini kengaytirish, yangi mahsulotlarni o‘zlashtirish, ishlab chiqarishga zamonaviy texnologiyalarni joriy etish uchun tijorat asosida mablag‘jalb etish bilan shug‘ullanadi. Moliya, shuningdek, bank depozit hisobvaraqlariga, qimmatli qog'ozlarga, boshqa tadbirkorlarning investitsiya loyihalariga qo'yilishi mumkin. Moliyaviy operatsiyalar natijasida olingan foyda biznes egalari va iqtisodiy munosabatlarning boshqa ishtirokchilari o'rtasida taqsimlanadi.

Pulning maqsadi

Jismoniy va yuridik shaxslar federal va mahalliy byudjetlarga soliqlar va boshqa toʻlovlarni toʻlashlari shart, davlat va shahar qimmatli qogʻozlarini sotib olish huquqiga ega. Bundan tashqari, o'zaro moliyaviy operatsiyalar ham mavjud: davlat ijtimoiy nafaqalar, stipendiyalar to'laydi, subsidiyalar, subsidiyalar va boshqa turdagi yordamlar beradi, aholiga xizmat ko'rsatadigan davlat sektori muassasalarini moliyalashtiradi. Bu operatsiyalarning barchasi pul shakllari bilan birlashtirilgan.

Avvallari pulning asosiy vazifasi ulardan foydalanish vositasi sifatida foydalanish hisoblangan.aylanma, ya'ni oldi-sotdi operatsiyalari asosida asosiy moliyaviy operatsiyalarni amalga oshirishda to'lov vositasi va hisob-kitob birligi. Pulning yana bir vazifasi kumulyativdir. Uning mohiyati mablag'larni to'plash va daromadlarni to'g'ri shakllantirish, daromadlarni taqsimlash va xarajatlarni aniqlash imkoniyatidan iborat.

Demak, moliyaviy operatsiyalarning maqsadi - ayrim xo'jalik yurituvchi sub'ektlarning daromadlarini va boshqalarning xarajatlarini haqiqiy taqsimlashdir. Turli to`lov harakatlari amalga oshirilayotgan taqsimot ob`ekti milliy farovonlik, aholi turmush darajasi ko`rsatkichi bo`lgan yalpi ichki mahsulot hisoblanadi. Moliyaviy operatsiyalar tufayli yuridik shaxs yoki xususiy tadbirkor tomonidan tovarlarni sotish yoki xizmatlar ko'rsatishdan olingan mablag'larni to'g'ri taqsimlash mumkin.

YaIM daromadlarni, shu jumladan tashqi iqtisodiy faoliyatdan davlat olgan foydani taqsimlashning umumlashtiruvchi bo’g’inidir. Iqtisodiy-moliyaviy operatsiyalar jarayonida taqsimlashda yalpi ichki mahsulot ko'rsatkichi qo'llaniladi, masalan, tabiiy resurslarni qazib olishdan olinadigan soliq, shuning uchun barcha moliyaviy operatsiyalar pul shaklida amalga oshiriladi.

Moliyaviy operatsiyalarning xilma-xilligi

Har bir korxonada har xil turdagi moliyaviy operatsiyalar amalga oshiriladi. Bu kompaniyaning yo'nalishi va mulkchilik shakli bilan bog'liq. Masalan, bank muassasalari kreditlash, depozitar hisob raqamlarini ochish, pul mablag'larini chiqarish bo'yicha operatsiyalarni amalga oshiradilarFaoliyati transport vositalari, asbob-uskunalar va boshqa obyektlarni lizingga berish bilan bogʻliq boʻlgan firmalar lizing bilan bevosita bogʻliq boʻlsa, asosiy tijorat faoliyati qarz majburiyatlari boʻyicha mablagʻlarni undirish boʻlgan tashkilotlar esa butunlay boshqa moliyaviy vositalardan foydalanadilar.

Bundan tashqari, har bir tadbirkorlik sub'ekti avtomatik ravishda pul munosabatlarida ishtirok etadi. Shunday qilib, moliyaviy operatsiyalar - bu korxona ichidagi yoki mijozlar, hamkorlar, investorlar ishtirok etadigan har qanday hisob-kitob harakatlaridir.

Forfeyting

Moliyaviy operatsiyalarning bu turi kreditorning muomala hujjatlarida aks ettirilgan, ko'pincha banklardan qarzni sotib olishni o'z ichiga oladi. Moliyaviy bitimning bu turi forfeyter deb ataladigan qarzni sotib oluvchi kreditorning qarzdorga da'vo qo'yishdan bosh tortish majburiyatini o'z zimmasiga olishini nazarda tutadi. Aslida, bu rad etish forfeyting deb ataladi. Qoidaga ko'ra, muzokara qilinadigan majburiyatlarni sotib olish forfeyter uchun qulay sharoitlarda amalga oshiriladi.

Forfeyting tamoyili nafaqat banklarning moliyaviy operatsiyalarida qo'llaniladi. Qarz majburiyatlarini bajarishning bunday mexanizmi turli operatsiyalarda, shu jumladan eksport shartnomalarida, masalan, eksport qiluvchilar naqd pul mablag'larining hisobvaraqlarga muddatidan oldin tushishini osonlashtirish uchun xorijiy xaridorlarga forfeytingni taqdim etganda qo'llaniladi. Veksel asosan forfeyting qimmatli qog'ozi sifatida ishlatiladi. Bu oddiy yoki tarjima qilinishi mumkin. Bu qog'ozlar bilanhar qanday pul va moliyaviy operatsiyalar tezda, hisob-kitoblarda qiyinchiliksiz amalga oshiriladi.

Vksellardan tashqari akkreditiv shaklida chiqarilgan veksel forfeyting ob'ekti bo'lib xizmat qilishi mumkin. Bunday hisob-kitob hujjati bankning zaxira mablag'lari hisobidan kredit moliyaviy operatsiyasini amalga oshirish to'g'risidagi ko'rsatmasi hisoblanadi. Qo'shimcha hujjatlar sifatida jo'natilgan tovarlar uchun yo'l varaqalari qo'llaniladi. To'lovlar akkreditiv egasiga amalga oshiriladi, unda pul miqdori aniq belgilangan. Forfeyting ob'ekti sifatida akkreditiv kamdan-kam qo'llaniladi, bu moliyaviy operatsiyaning murakkabligi, barcha nuanslarni hisobga olgan holda (shartlarga rioya qilish, bitim shartlari va boshqalar) bilan izohlanadi.

Sindikatlarning iqtisodiy rivojlanishdagi ahamiyati

Sindikatsiya - forfeyting bozorlarida operatsiyalarni amalga oshirish mexanizmlarini takomillashtirishning yangi yo'nalishi. Sindikat - bu bir nechta xo'jalik yurituvchi sub'ektlarning birlashmasi. Ushbu tendentsiyaga ko'pincha bank muassasalari assotsiatsiyasi murojaat qiladi. Kreditorlarning birlashishi jarayoni bitimning barcha ishtirokchilarining ixtiyoriy roziligi bilan amalga oshiriladi. Forfeytingda bank tashkilotlarining moliyaviy operatsiyalari o'zaro kelishuv asosida amalga oshiriladi, shu jumladan ularning har biriga aktsiyalarni joylashtirish bo'yicha forfeyting qimmatli qog'ozlarini taqsimlash. Asosan, bunday qimmatli qog'ozlar bir nechta forfeyterlar tomonidan sotib olinadi, ammo katta miqdordagi pul haqida gap ketganda, veksellar ishtirokchilar o'rtasida taqsimlanadi, ularning har biri teng huquqlarga ega. Bundayusul qimmatli qog'ozlarning erkin muomalasini oldini oladi va ularni ikkilamchi sotish ehtimolini kamaytiradi.

Ta'kidlash joizki, bunday operatsiyalarning huquqiy maqomi hozircha aniqlanmagan, shuning uchun amalda tashkilotlar moliyaviy operatsiyalarni amalga oshirishning ushbu usulidan kamdan-kam foydalanadilar. Mutaxassislarning fikricha, forfeyting bozorini takomillashtirishning asosiy yo'nalishi chegirmalarni hisoblash va o'zgaruvchan foiz stavkasidan foydalangan holda moliyalashtirish hajmini oshirishdir. Iqtisodiy nuqtai nazardan buni foiz stavkalarining barqaror emasligi va banklarning belgilangan stavkalarda kredit berishni istamasligining aksi bilan izohlash mumkin.

Agar biz suzuvchi stavkalarga asoslangan eksport savdosi haqida gapiradigan bo'lsak, unda bunday hisob-kitob mexanizmi imtiyozlarning pasayishiga yordam beradi. Amaliyot shuni ko'rsatadiki, birlamchi forfeyterlar qimmatli qog'ozlarni ikkilamchi bozorda amaldagi foiz stavkasiga rioya qilgan holda chegirma bilan sotadilar. Bundan tashqari, tovarlarni sotish foiz stavkalarining keyingi o'zgarishini hisobga olgan holda, belgilangan muddatda moliyaviy masalalarni hal qilish sharti bilan amalga oshiriladi. Aslida, qonun loyihasining amal qilish muddati tugashidan oldin, tugatish sanalari bir necha marta o'zgarishi mumkin. Shuning uchun tranzaktsiya forfeyter uchun yuqori darajadagi xavfni o'z ichiga oladi va qo'shimcha majburiyatlarni keltirib chiqarishi mumkin. Forfeyting bitimlari ayniqsa auditorlar tomonidan tekshiriladi.

Franchayzingning xususiyatlari

Agar bu turdagi moliyaviy operatsiyalarni keng ma'noda ko'rib chiqsak, tovar belgisi yoki brenddan foydalanishni "lizing" deb tushunish to'g'riroq bo'ladi. Franchayzing huquqifranchayzer (sotuvchi) va franchayzi (xaridor) o'rtasidagi kelishuv bilan beriladi. Bitimning mazmuni juda boshqacha bo'lishi mumkin, brenddan foydalanishning eng kichik tafsilotlarini ko'rsatadigan bitta oddiy yoki bir nechta murakkab shartlarni o'z ichiga oladi. Franchayzing shartnomasida tovar belgisidan foydalanganlik uchun belgilangan to‘lov, ma’lum bir davr uchun bir yo‘la to‘lanadigan to‘lov shaklida yoki sotishdan olingan foizlarda chegirmalar miqdori ko‘rsatilgan. Agar shartnomada chegirmalarni amalga oshirish talabi bo'lmasa, bu franchayzi franchayzerdan ma'lum miqdordagi tovarlarni sotib olish, uning xizmatlaridan foydalanish va hokazolarni o'z zimmasiga oladi.

Alohida-alohida, brenddan foydalanish shartlari franchayzing shartnomalarida belgilanadi, ular faqat ma'lum bir sanoatda tovarlardan foydalanish, asbob-uskunalardan faqat franchayzer tomonidan talab qilinadigan tarzda foydalanish talablaridan iborat bo'lishi mumkin. javonlarning o'lchami, rangi, sotuvchilarning ish kiyimlari va boshqalarga muvofiqligi.

Lizing tushunchasi

Lizing deganda koʻchmas mulkka, transport vositasiga, asbob-uskunalar yoki boshqa turdagi koʻchar mulkka vaqtincha egalik qilish huquqini belgilangan pul kompensatsiyasi evaziga maʼlum yoki belgilanmagan muddatga foydalanishga berish tushuniladi. Lizing - moliyaviy munosabatlar modeli bo'lib, unda bir tarafga tegishli ob'ektni bitimning boshqa ishtirokchisiga ijaraga berish nazarda tutiladi. Ammo ko'pincha lizing shartnomasi ishtirokchilardan biri lizing kompaniyasi bo'lgan uch tomonlama bitim shaklida tuziladi. Foydalanuvchining roziligi bilankompaniya ishlab chiqaruvchidan asbob-uskuna sotib oladi, keyin uni naqd pul evaziga vaqtincha foydalanish uchun xaridorga ijaraga beradi va lizing shartnomasi muddati tugagandan so‘ng mulk ijarachining mulkiga o‘tadi.

Yoʻnalishlardan biri sifatida faktoring

Bu atama faktoring kompaniyasi tomonidan tijorat krediti shartnomasi boʻyicha tovarlarni sotish va xizmatlar koʻrsatishda kontragentlar oʻrtasida berilgan bajarilmagan qarz majburiyatlarini, shu jumladan schyot-fakturalar va veksellarni topshirishni anglatadi. Xalqaro faktoring to'g'risidagi konventsiyaga muvofiq, moliyaviy faktoring operatsiyasining natijasi quyidagi talablarning kamida yarmi bajarilgan taqdirda qoniqarli hisoblanadi:

- qarz shartnomasini oldindan tuzish va qarzsiz;

- yetkazib beruvchining buxg alteriya hisobi va soliq hisobi;

- moliyaviy qarzni undirish;

- yetkazib beruvchilarni kredit risklaridan sugʻurtalash.

Mijozlarga faktoring mexanizmidan foydalangan holda xizmat koʻrsatish kichik va oʻrta biznes, shuningdek, kreditorlar oldidagi qarzlarini oʻz vaqtida toʻlay olmaslik va cheklovlarga ega boʻlganligi sababli doimiy ravishda moliyaviy qiyinchiliklarni boshdan kechirayotgan korxonalar uchun eng samarali hisoblanadi. kredit manbalarini tanlashda. Biroq, kichik yoki o'rta biznes toifasiga kiruvchi barcha tashkilotlar ham faktoring kompaniyasi xizmatlaridan foydalanish imkoniyatiga ega emas. Masalan, faktoringdan foydalanish huquqi firmalarga taalluqli emas:

- koʻp sonli qarzdorlar bilan;

- qarzdorkreditorlar;

- nostandart yoki yuqori darajada ixtisoslashgan mahsulotlar ishlab chiqarish;

- ishlab chiqarishda subpudratchilar bilan ishlaydigan qurilish idoralari.

Faktoring moliyaviy va buxg alteriya operatsiyalari jismoniy shaxslar, filiallar yoki tarkibiy bo'linmalarning qarz majburiyatlari bo'yicha amalga oshirilmaydi. Ushbu cheklovlar ba'zi hollarda faktoring kompaniyalari ish hajmini oshirishda kredit risklarini yoki foyda darajasini baholay olmasligi bilan bog'liq. Shartnoma bo'yicha da'volarni topshirishdan kelib chiqadigan sug'urta xavfini ob'ektiv baholab bo'lmaydi.

Valyuta operatsiyalari

Xorijiy valyutani milliy valyuta kursi bo'yicha olish va sotish valyuta bozorida amalga oshiriladi. Rossiyada uning ishtirokchilari tijorat banklari tashkilotlari hisoblanadi. Valyuta bozori haqida gapiradigan moliyachilar ko'pincha banknotlarni sotib olish va sotish jarayonini emas, balki xalqaro birjalarda valyutalarni sotish va almashtirish mexanizmini nazarda tutadi. Tashqi iqtisodiy aloqalar ishtirokchilari import operatsiyalarini to'lash uchun foydalaniladigan chet el valyutasini sotib olish uchun Moskva banklararo valyuta birjasida va Rossiya Federatsiyasining boshqa rasmiy birjalarida rubldagi rasmiy sotuvlardan tushadigan tushumlar.

Rossiyada valyuta bozorida moliyaviy operatsiyalarni nazorat qilish uchun tashqi savdoning hisob-kitob va to'lov munosabatlaridan foydalanilmaydi. Milliy valyutani konvertatsiya qilishda cheklovlar mavjud bo'lmagan mamlakatlarda naqd to'lovlar uchun asosiy talab shaxsiy hisobning mavjudligi hisoblanadi. Vasezilarli hajmdagi eksport-import operatsiyalariga ega yirik kompaniyalar milliy valyutadagi hisobvaraqlar bilan parallel ravishda valyuta kurslarining oʻzgarishidan koʻrilgan zararlarni minimallashtirish maqsadida qoʻshimcha hisobvaraqlar ochadilar. Valyuta cheklovlari o'rnatilgan shtatlarda valyuta hisobini ochish xorijiy hamkorlar bilan hisob-kitoblarni nazorat qilish va ushbu moliya sohasini tartibga solishga qaratilgan.

Yuqorida qayd etilganidek, barcha munosabatlar shakllariga xizmat qiluvchi valyuta bozorlarining asosiy ishtirokchilari tijorat banklari tashkilotlari hisoblanadi. Ular valyuta almashadilar, investitsion moliyaviy operatsiyalarda qatnashadilar. Chegirmalar hisobi telegraf pul o‘tkazmalarini nafaqat milliy, balki chet el valyutasida maxsus kurs bo‘yicha sotib olish va sotish orqali amalga oshiriladi.

Almashtirish - bu nima?

Bu bankdagi moliyaviy operatsiyalar turlaridan biridir. Ingliz tilidan tarjima qilingan "almashtirish" so'zi "almashtirish" degan ma'noni anglatadi. Shunday qilib, biz valyuta ifodasiga ega bo'lgan sub'ektlar o'rtasida aktivlar yoki majburiyatlarni ayirboshlash operatsiyalari haqida bormoqda. Valyuta almashinuvining maqsadi ularning tuzilmasini yaxshilash, xavf va xarajatlarni kamaytirishdir. Bank muassasalari valyuta yoki oltin almashinuvini amalga oshiradilar. Banklar foiz stavkalarini almashtirish usuliga kamroq murojaat qilishadi. Bu moliyaviy operatsiyalar toʻplamiga quyidagilar kirishi mumkin:

- valyutani olish va bir vaqtda sotish;

- xorijiy valyutani forvard xarid qilishda sotish;

- turli valyutalarda naqd kredit olish;

- milliy qarz almashinuvivalyuta, xorijiy valyutadagi majburiyatlar uchun.

Almashtirishda tomonlar har biri uchun alohida e'tiborga ega bo'lgan shartnomalarni imzolaydilar. Hisob-kitob sanalari mos kelmasligi mumkin, lekin shu bilan birga, har qanday shartnoma bo'yicha valyuta belgilangan vaqtda yetkazib berish bilan boshqa valyuta evaziga sotib olinadi.

Svopning moliyaviy operatsiyalari hisobot yoki deport turlariga tegishli - naqd valyutani sotish va zudlik bilan sotib olish kombinatsiyasi variantlari. Shoshilinch operatsiya, bunda sotuvchi valyutani bank muassasasiga beradi va uni ma'lum muddatdan keyin, lekin undan yuqori kurs bo'yicha qaytarib olish majburiyatini oladi, hisobot deb ataladi. Ushbu operatsiya ayniqsa banklar uchun foydalidir, chunki u valyuta kursidagi farq tufayli foyda olishni o'z ichiga oladi: qarzni to'lash vaqtida u yuqoriroq bo'ladi. Aslida, hisobot bankdan chet el valyutasi bilan garovga olingan kreditning bir turi bo'lib, kreditdan foydalanganlik uchun foiz to'lovi sotish stavkalari o'rtasidagi farqdir.

Hisobotdan farqli o'laroq, deport - bu qarama-qarshi naqsh bo'yicha amalga oshiriladigan operatsiya. Ushbu moliyaviy operatsiyani amalga oshirish uchun investor bank muassasasida valyutani ma'lum muddatdan keyin yanada qulayroq kursda sotish sharti bilan sotib oladi. Bozorda ayirboshlash kursi pastroq bo'ladi va bank kurslar farqidan foyda ko'rinishida foyda oladi, deb taxmin qilinadi. Agar hisobot kreditning valyuta analogi bo'lsa, deportatsiya depozit bo'yicha rubl depozitining bir turidir. Ushbu moliyaviy operatsiyalar banklararo valyuta bozorida ham rubl, ham valyuta resurslari bilan amalga oshiriladi. Valyuta almashinuvi operatsiyalari bir necha turdagi bo'lishi mumkin:

- "ertaga"- tranzaksiyaning eng ommabop turi bo'lib, valyutani yetkazib berish bo'yicha buyurtmani bankdan keyin qaytarib olish keyingi kunga rejalashtirilgan;

- "bugun" - shartnoma shartlari imzolangan kunida amalga oshiriladi;

- "sport" - valyutani to'lash kechiktirilgan, ya'ni tranzaksiya ma'lum kundan keyin amalga oshiriladi.

Valyuta almashinuvidan kredit shartnomasida foydalanish mumkin. Shartnomada moliyaviy operatsiyalarni hisobga olish kreditning bir valyutada berilishini va boshqa valyutada to'lanishini anglatadi. Oltin bilan almashtirish - bu qimmatbaho metalni keyinchalik yuqori narxda sotish kafolati bilan ma'lum bir muddatga sotib olish. Valyuta almashinuvi va oltin bilan svop operatsiyalarini o'tkazish algoritmi xalqaro bitimlar bo'yicha aktivlar narxining nisbati va metallning og'irligi bilan tartibga solinadi. Masalan, Rossiyada tranzaksiya hajmining birligi 1 g oltin, AQShda esa bir troy untsiya.

Tavsiya:

Freelancingning mohiyati va turlari: ta'rifi, masofaviy daromad usullari va shartlari, yangi boshlanuvchilar uchun maslahatlar

"Freelance" inglizcha so'z bo'lib, so'zma-so'z tarjimasi: free- "erkin" va lance - "nayza" degan ma'noni anglatadi. Freelancerlar "o'zlari uchun", ofislardan tashqarida ishlaydi. Bunday ish biroz xususiy amaliyotni eslatadi. Freelance ish tushunchasi oddiy: siz mijozlarni qidirasiz, individual buyurtma olasiz, ishni bajarasiz va ish haqi deb ataladigan narsalarni olasiz

Soliq - bu Soliqlar atamasining ma'nosi, turlari va roli

Soliqlar hamma joyda - ular hamma joyda. Biz har doim ham ularga qanday to'lashimizni sezmaymiz. Bir qarashda, hamma narsa juda oddiy yoki aksincha, juda murakkab ko'rinishi mumkin. Darhaqiqat, tafsilotlarga kirmasdan, soliq tizimi unchalik murakkab emas

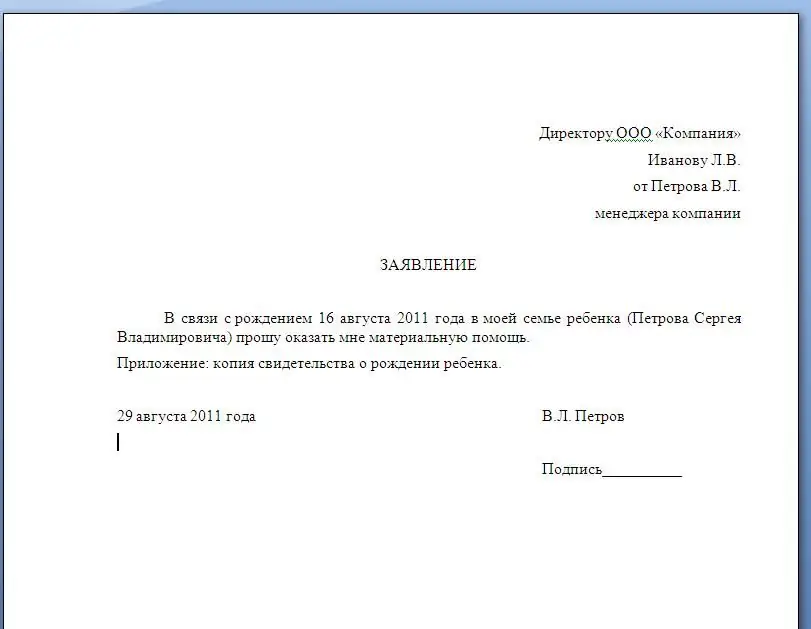

Moliyaviy yordam olish uchun ariza: misol bilan yozish namunasi va shakli, moliyaviy yordam turlari

Hayotida muhim voqealar boʻlgan koʻplab xodimlarga ish joyida moddiy yordam koʻrsatiladi. Maqolada moliyaviy yordam olish uchun namunaviy arizalar keltirilgan. Ish beruvchiga to'lovlarni tayinlash qoidalarini tavsiflaydi

Moliya institutlari, ularning turlari, maqsadlari, rivojlanishi, faoliyati, muammolari. Moliyaviy institutlar

Har qanday davlatning moliyaviy tizimi asosiy element - moliya institutlariga ega. Bular pul o'tkazish, qarz berish, investitsiya qilish, qarz olish, buning uchun turli moliyaviy vositalardan foydalanish bilan shug'ullanadigan muassasalardir

Koʻp valyutali toʻlov yechimlari - moliyaviy operatsiyalar xavfsizligi

Koʻp valyutali toʻlov yechimlari bitta hisob orqali istalgan valyutada toʻlovni amalga oshirish imkonini beradi. Moliyaviy operatsiyalarni amalga oshirishda hech qanday qiyinchiliklar yo'q, foydalanuvchi jamoat mulki va xavfsiz to'lovlarni amalga oshirishi mumkin